Questões de Concurso Público Prefeitura de Osasco - SP 2019 para Fiscal Tributário

Foram encontradas 60 questões

A avaliação de sistemas tributários – isto é, o conjunto de regras legais que disciplina o exercício do poder impositivo pelos diversos órgãos públicos na forma de tributos cobrados no país – é notoriamente controversa no Brasil e em todo lugar. O sistema tributário desempenha papel central em uma economia moderna na medida em que afeta de múltiplas (e complexas) maneiras o padrão de crescimento econômico e a competitividade nacional, assim como a distribuição social e regional da renda, e pode atuar tanto como um elemento de suporte quanto um obstáculo ao desenvolvimento. É também crucial para delimitar com quanto cada grupo de cidadãos e empresas de quais regiões geográficas do país terá de arcar para financiar que tipo (e tamanho) de Estado e de provisão de serviços e bens públicos.

Frequentemente, o sistema tributário brasileiro é referido como uma “estrutura desconexa”. O fato é que fica difícil encontrar uma coerência lógica, baseada em fundamentos teóricos, que justifique uma estrutura tributária como a nossa. Mudar isso não é tarefa simples e depende de acordos políticos e federativos que fogem do alcance analítico deste texto, mas um bom ponto de partida é atualizar o diagnóstico dos problemas que temos de enfrentar e as alternativas de solução disponíveis à luz da teoria econômica e das experiências internacionais.

É possível imaginar dois caminhos de reforma tributária. Um primeiro seria de uma reforma radical, e também de mais difícil implementação. O segundo, de caráter pragmático, é trilhar um processo de mudança gradual ou uma “reforma fatiada”. É preciso, entretanto, diferenciar essa segunda alternativa da opção de se proceder a meras mudanças pontuais, que têm sido muitas vezes erroneamente denominadas reforma fatiada. Quando imaginamos que uma reforma será fatiada, está implícita a existência de um determinado desenho de sistema tributário que se pretende alcançar no futuro, mas cuja implementação é fracionada para facilitar a transição e permitir algumas correções de rumo.

Em outras palavras, independentemente do ritmo que se deseje adotar, o mais importante é que haja um ponto de chegada comum, que é aproximar nossa estrutura tributária de um “sistema ideal” no qual os vários elementos se ajustem apropriadamente e as distorções desnecessárias sejam eliminadas.

(Rodrigo Orair e Sérgio Gobetti. Reforma tributária no Brasil: princípios norteadores e propostas em debate. Disponível em: www.scielo.br. Acesso em: 30.09.2019. Adaptado)

A avaliação de sistemas tributários – isto é, o conjunto de regras legais que disciplina o exercício do poder impositivo pelos diversos órgãos públicos na forma de tributos cobrados no país – é notoriamente controversa no Brasil e em todo lugar. O sistema tributário desempenha papel central em uma economia moderna na medida em que afeta de múltiplas (e complexas) maneiras o padrão de crescimento econômico e a competitividade nacional, assim como a distribuição social e regional da renda, e pode atuar tanto como um elemento de suporte quanto um obstáculo ao desenvolvimento. É também crucial para delimitar com quanto cada grupo de cidadãos e empresas de quais regiões geográficas do país terá de arcar para financiar que tipo (e tamanho) de Estado e de provisão de serviços e bens públicos.

Frequentemente, o sistema tributário brasileiro é referido como uma “estrutura desconexa”. O fato é que fica difícil encontrar uma coerência lógica, baseada em fundamentos teóricos, que justifique uma estrutura tributária como a nossa. Mudar isso não é tarefa simples e depende de acordos políticos e federativos que fogem do alcance analítico deste texto, mas um bom ponto de partida é atualizar o diagnóstico dos problemas que temos de enfrentar e as alternativas de solução disponíveis à luz da teoria econômica e das experiências internacionais.

É possível imaginar dois caminhos de reforma tributária. Um primeiro seria de uma reforma radical, e também de mais difícil implementação. O segundo, de caráter pragmático, é trilhar um processo de mudança gradual ou uma “reforma fatiada”. É preciso, entretanto, diferenciar essa segunda alternativa da opção de se proceder a meras mudanças pontuais, que têm sido muitas vezes erroneamente denominadas reforma fatiada. Quando imaginamos que uma reforma será fatiada, está implícita a existência de um determinado desenho de sistema tributário que se pretende alcançar no futuro, mas cuja implementação é fracionada para facilitar a transição e permitir algumas correções de rumo.

Em outras palavras, independentemente do ritmo que se deseje adotar, o mais importante é que haja um ponto de chegada comum, que é aproximar nossa estrutura tributária de um “sistema ideal” no qual os vários elementos se ajustem apropriadamente e as distorções desnecessárias sejam eliminadas.

(Rodrigo Orair e Sérgio Gobetti. Reforma tributária no Brasil: princípios norteadores e propostas em debate. Disponível em: www.scielo.br. Acesso em: 30.09.2019. Adaptado)

A avaliação de sistemas tributários – isto é, o conjunto de regras legais que disciplina o exercício do poder impositivo pelos diversos órgãos públicos na forma de tributos cobrados no país – é notoriamente controversa no Brasil e em todo lugar. O sistema tributário desempenha papel central em uma economia moderna na medida em que afeta de múltiplas (e complexas) maneiras o padrão de crescimento econômico e a competitividade nacional, assim como a distribuição social e regional da renda, e pode atuar tanto como um elemento de suporte quanto um obstáculo ao desenvolvimento. É também crucial para delimitar com quanto cada grupo de cidadãos e empresas de quais regiões geográficas do país terá de arcar para financiar que tipo (e tamanho) de Estado e de provisão de serviços e bens públicos.

Frequentemente, o sistema tributário brasileiro é referido como uma “estrutura desconexa”. O fato é que fica difícil encontrar uma coerência lógica, baseada em fundamentos teóricos, que justifique uma estrutura tributária como a nossa. Mudar isso não é tarefa simples e depende de acordos políticos e federativos que fogem do alcance analítico deste texto, mas um bom ponto de partida é atualizar o diagnóstico dos problemas que temos de enfrentar e as alternativas de solução disponíveis à luz da teoria econômica e das experiências internacionais.

É possível imaginar dois caminhos de reforma tributária. Um primeiro seria de uma reforma radical, e também de mais difícil implementação. O segundo, de caráter pragmático, é trilhar um processo de mudança gradual ou uma “reforma fatiada”. É preciso, entretanto, diferenciar essa segunda alternativa da opção de se proceder a meras mudanças pontuais, que têm sido muitas vezes erroneamente denominadas reforma fatiada. Quando imaginamos que uma reforma será fatiada, está implícita a existência de um determinado desenho de sistema tributário que se pretende alcançar no futuro, mas cuja implementação é fracionada para facilitar a transição e permitir algumas correções de rumo.

Em outras palavras, independentemente do ritmo que se deseje adotar, o mais importante é que haja um ponto de chegada comum, que é aproximar nossa estrutura tributária de um “sistema ideal” no qual os vários elementos se ajustem apropriadamente e as distorções desnecessárias sejam eliminadas.

(Rodrigo Orair e Sérgio Gobetti. Reforma tributária no Brasil: princípios norteadores e propostas em debate. Disponível em: www.scielo.br. Acesso em: 30.09.2019. Adaptado)

A avaliação de sistemas tributários – isto é, o conjunto de regras legais que disciplina o exercício do poder impositivo pelos diversos órgãos públicos na forma de tributos cobrados no país – é notoriamente controversa no Brasil e em todo lugar. O sistema tributário desempenha papel central em uma economia moderna na medida em que afeta de múltiplas (e complexas) maneiras o padrão de crescimento econômico e a competitividade nacional, assim como a distribuição social e regional da renda, e pode atuar tanto como um elemento de suporte quanto um obstáculo ao desenvolvimento. É também crucial para delimitar com quanto cada grupo de cidadãos e empresas de quais regiões geográficas do país terá de arcar para financiar que tipo (e tamanho) de Estado e de provisão de serviços e bens públicos.

Frequentemente, o sistema tributário brasileiro é referido como uma “estrutura desconexa”. O fato é que fica difícil encontrar uma coerência lógica, baseada em fundamentos teóricos, que justifique uma estrutura tributária como a nossa. Mudar isso não é tarefa simples e depende de acordos políticos e federativos que fogem do alcance analítico deste texto, mas um bom ponto de partida é atualizar o diagnóstico dos problemas que temos de enfrentar e as alternativas de solução disponíveis à luz da teoria econômica e das experiências internacionais.

É possível imaginar dois caminhos de reforma tributária. Um primeiro seria de uma reforma radical, e também de mais difícil implementação. O segundo, de caráter pragmático, é trilhar um processo de mudança gradual ou uma “reforma fatiada”. É preciso, entretanto, diferenciar essa segunda alternativa da opção de se proceder a meras mudanças pontuais, que têm sido muitas vezes erroneamente denominadas reforma fatiada. Quando imaginamos que uma reforma será fatiada, está implícita a existência de um determinado desenho de sistema tributário que se pretende alcançar no futuro, mas cuja implementação é fracionada para facilitar a transição e permitir algumas correções de rumo.

Em outras palavras, independentemente do ritmo que se deseje adotar, o mais importante é que haja um ponto de chegada comum, que é aproximar nossa estrutura tributária de um “sistema ideal” no qual os vários elementos se ajustem apropriadamente e as distorções desnecessárias sejam eliminadas.

(Rodrigo Orair e Sérgio Gobetti. Reforma tributária no Brasil: princípios norteadores e propostas em debate. Disponível em: www.scielo.br. Acesso em: 30.09.2019. Adaptado)

A avaliação de sistemas tributários – isto é, o conjunto de regras legais que disciplina o exercício do poder impositivo pelos diversos órgãos públicos na forma de tributos cobrados no país – é notoriamente controversa no Brasil e em todo lugar. O sistema tributário desempenha papel central em uma economia moderna na medida em que afeta de múltiplas (e complexas) maneiras o padrão de crescimento econômico e a competitividade nacional, assim como a distribuição social e regional da renda, e pode atuar tanto como um elemento de suporte quanto um obstáculo ao desenvolvimento. É também crucial para delimitar com quanto cada grupo de cidadãos e empresas de quais regiões geográficas do país terá de arcar para financiar que tipo (e tamanho) de Estado e de provisão de serviços e bens públicos.

Frequentemente, o sistema tributário brasileiro é referido como uma “estrutura desconexa”. O fato é que fica difícil encontrar uma coerência lógica, baseada em fundamentos teóricos, que justifique uma estrutura tributária como a nossa. Mudar isso não é tarefa simples e depende de acordos políticos e federativos que fogem do alcance analítico deste texto, mas um bom ponto de partida é atualizar o diagnóstico dos problemas que temos de enfrentar e as alternativas de solução disponíveis à luz da teoria econômica e das experiências internacionais.

É possível imaginar dois caminhos de reforma tributária. Um primeiro seria de uma reforma radical, e também de mais difícil implementação. O segundo, de caráter pragmático, é trilhar um processo de mudança gradual ou uma “reforma fatiada”. É preciso, entretanto, diferenciar essa segunda alternativa da opção de se proceder a meras mudanças pontuais, que têm sido muitas vezes erroneamente denominadas reforma fatiada. Quando imaginamos que uma reforma será fatiada, está implícita a existência de um determinado desenho de sistema tributário que se pretende alcançar no futuro, mas cuja implementação é fracionada para facilitar a transição e permitir algumas correções de rumo.

Em outras palavras, independentemente do ritmo que se deseje adotar, o mais importante é que haja um ponto de chegada comum, que é aproximar nossa estrutura tributária de um “sistema ideal” no qual os vários elementos se ajustem apropriadamente e as distorções desnecessárias sejam eliminadas.

(Rodrigo Orair e Sérgio Gobetti. Reforma tributária no Brasil: princípios norteadores e propostas em debate. Disponível em: www.scielo.br. Acesso em: 30.09.2019. Adaptado)

A avaliação de sistemas tributários – isto é, o conjunto de regras legais que disciplina o exercício do poder impositivo pelos diversos órgãos públicos na forma de tributos cobrados no país – é notoriamente controversa no Brasil e em todo lugar. O sistema tributário desempenha papel central em uma economia moderna na medida em que afeta de múltiplas (e complexas) maneiras o padrão de crescimento econômico e a competitividade nacional, assim como a distribuição social e regional da renda, e pode atuar tanto como um elemento de suporte quanto um obstáculo ao desenvolvimento. É também crucial para delimitar com quanto cada grupo de cidadãos e empresas de quais regiões geográficas do país terá de arcar para financiar que tipo (e tamanho) de Estado e de provisão de serviços e bens públicos.

Frequentemente, o sistema tributário brasileiro é referido como uma “estrutura desconexa”. O fato é que fica difícil encontrar uma coerência lógica, baseada em fundamentos teóricos, que justifique uma estrutura tributária como a nossa. Mudar isso não é tarefa simples e depende de acordos políticos e federativos que fogem do alcance analítico deste texto, mas um bom ponto de partida é atualizar o diagnóstico dos problemas que temos de enfrentar e as alternativas de solução disponíveis à luz da teoria econômica e das experiências internacionais.

É possível imaginar dois caminhos de reforma tributária. Um primeiro seria de uma reforma radical, e também de mais difícil implementação. O segundo, de caráter pragmático, é trilhar um processo de mudança gradual ou uma “reforma fatiada”. É preciso, entretanto, diferenciar essa segunda alternativa da opção de se proceder a meras mudanças pontuais, que têm sido muitas vezes erroneamente denominadas reforma fatiada. Quando imaginamos que uma reforma será fatiada, está implícita a existência de um determinado desenho de sistema tributário que se pretende alcançar no futuro, mas cuja implementação é fracionada para facilitar a transição e permitir algumas correções de rumo.

Em outras palavras, independentemente do ritmo que se deseje adotar, o mais importante é que haja um ponto de chegada comum, que é aproximar nossa estrutura tributária de um “sistema ideal” no qual os vários elementos se ajustem apropriadamente e as distorções desnecessárias sejam eliminadas.

(Rodrigo Orair e Sérgio Gobetti. Reforma tributária no Brasil: princípios norteadores e propostas em debate. Disponível em: www.scielo.br. Acesso em: 30.09.2019. Adaptado)

Para responder a esta questão, atenha-se à seguinte passagem do texto:

O sistema tributário desempenha papel central em uma economia moderna na medida em que afeta de múltiplas (e complexas) maneiras o padrão de crescimento econômico e a competitividade nacional, assim como a distribuição social e regional da renda… (1° parágrafo)

Assinale a alternativa contendo os termos que substituem

as expressões destacadas e expressam, nos parênteses,

a relação de sentido que estabelecem nos respectivos

contextos.

A avaliação de sistemas tributários – isto é, o conjunto de regras legais que disciplina o exercício do poder impositivo pelos diversos órgãos públicos na forma de tributos cobrados no país – é notoriamente controversa no Brasil e em todo lugar. O sistema tributário desempenha papel central em uma economia moderna na medida em que afeta de múltiplas (e complexas) maneiras o padrão de crescimento econômico e a competitividade nacional, assim como a distribuição social e regional da renda, e pode atuar tanto como um elemento de suporte quanto um obstáculo ao desenvolvimento. É também crucial para delimitar com quanto cada grupo de cidadãos e empresas de quais regiões geográficas do país terá de arcar para financiar que tipo (e tamanho) de Estado e de provisão de serviços e bens públicos.

Frequentemente, o sistema tributário brasileiro é referido como uma “estrutura desconexa”. O fato é que fica difícil encontrar uma coerência lógica, baseada em fundamentos teóricos, que justifique uma estrutura tributária como a nossa. Mudar isso não é tarefa simples e depende de acordos políticos e federativos que fogem do alcance analítico deste texto, mas um bom ponto de partida é atualizar o diagnóstico dos problemas que temos de enfrentar e as alternativas de solução disponíveis à luz da teoria econômica e das experiências internacionais.

É possível imaginar dois caminhos de reforma tributária. Um primeiro seria de uma reforma radical, e também de mais difícil implementação. O segundo, de caráter pragmático, é trilhar um processo de mudança gradual ou uma “reforma fatiada”. É preciso, entretanto, diferenciar essa segunda alternativa da opção de se proceder a meras mudanças pontuais, que têm sido muitas vezes erroneamente denominadas reforma fatiada. Quando imaginamos que uma reforma será fatiada, está implícita a existência de um determinado desenho de sistema tributário que se pretende alcançar no futuro, mas cuja implementação é fracionada para facilitar a transição e permitir algumas correções de rumo.

Em outras palavras, independentemente do ritmo que se deseje adotar, o mais importante é que haja um ponto de chegada comum, que é aproximar nossa estrutura tributária de um “sistema ideal” no qual os vários elementos se ajustem apropriadamente e as distorções desnecessárias sejam eliminadas.

(Rodrigo Orair e Sérgio Gobetti. Reforma tributária no Brasil: princípios norteadores e propostas em debate. Disponível em: www.scielo.br. Acesso em: 30.09.2019. Adaptado)

Leia os quadrinhos, para responder à questão.

Leia os quadrinhos, para responder à questão.

Assinale a alternativa que preenche, correta e respectivamente, as lacunas do texto a seguir, de acordo com a norma-padrão.

Os entraves __________ aprovação de uma reforma tributária fatiada estão principalmente associados _______ obtenção de soluções imediatistas, ________ efeitos se limitem a situações de momento. Sem saber _________ se vai chegar, de pouco adianta mudar.

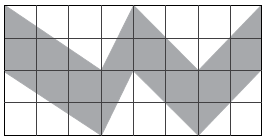

Observe a figura desenhada em uma malha de 32 quadrados idênticos.

Em relação a essa malha, a região sombreada corresponde a:

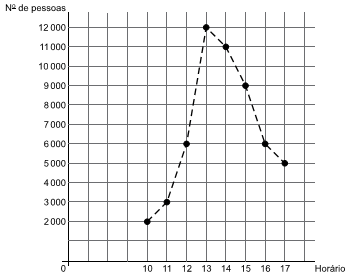

O gráfico indica o número de pessoas no centro de uma cidade, em oito momentos, das 10 às 17 horas.

A análise correta desse gráfico permite concluir que, das

10h às 17h, necessariamente,

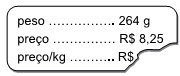

Observe as informações na etiqueta rasgada de um produto à venda no mercado.

O número que não aparece na etiqueta devido ao rasgo é